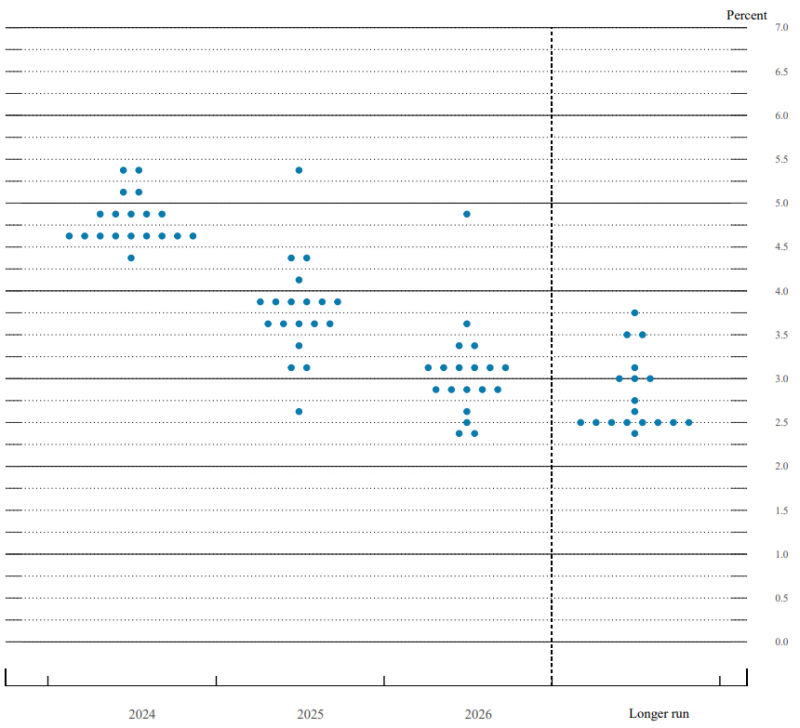

本次美联储3月议息会议释放偏鸽派信号。主要信号是美联储点阵图(图1)和前次持平,维持2024年75bp降息(3次降息),并没有因为近期的高通胀数据而降低年内降息的幅度。长端的中性利率预期从前值2.5%提高到2.6%,该指标上行隐含了美联储对于通胀中枢抬升的预期。

图1:美联储3月点阵图,2024年利率展望4.5%-4.75%区间

数据来源:美联储,2024/3

美联储经济指标预期朝着复苏方向演进。美联储的经济展望(图2)显示,2024年美国GDP预期大幅上修至2.1%,前值1.4%。失业率2024年预测4.0%,相较前值4.1%小幅下修。PCE通胀预测2024年2.4%,与前值持平;核心通胀小幅上修至2.6%,前值2.4%。

图2:美联储3月经济展望

数据来源:美联储,2024/3

【黄金:降息节奏未延后,央行购金导致黄金好于美债】

影响黄金短期走势最为核心的事件落地,3月美联储议息会议释放鸽派信号,点阵图坚持了年内的三次降息预期。市场对于6月降息的信心也有所提升,从会前的60%提升至75%(图3)。根据历史经验,在美联储降息周期中,美债实际利率下行,有助于黄金的定价逻辑。点阵图显示,2024-2026年或将是美联储降息周期,黄金迎来中长期配置机会。

图3:美联储基准利率期货对于年内降息次数维持3次

数据来源:CME group,2024/3

此外,投资者关注到过去两年黄金表现明显好于美债,背后的原因是去美元化背景下的全球央行购金。2022和2023年,全球央行净购金均突破1000吨,创下历史新高。中国央行最新的外汇数据显示,黄金储备连续16个月增长,购金节奏延续。央行净购金在黄金需求的占比已经从十年前的10%提高到近两年的25%,成为了影响黄金不可或缺的因素,对冲了黄金投资需求的小幅走弱。

【美股:基本面韧性叠加流动性宽松,科技浪潮看好纳斯达克】

美联储政策信号的宽松对于美股资产的估值形成有力支撑。本次偏宽松的货币政策表述,对于美国科技成长板块的估值影响更为积极。

经济基本面依然具有韧性,人工智能浪潮引爆全球科技周期。美联储最新的经济展望对于年内的GDP大幅上修,美国经济衰退概率进一步降低。人工智能领域新品不断发布,AI芯片巨头英伟达发布Blackwell架构芯片B200 GPU;OpenAI的sora大模型、国产大模型kimi陆续公布,应用端逐步落地结果,我们认为美国科技股在AI创新沿着上游算力,中游算法,下游应用的演绎下具备长期投资价值。

【港股:围绕高股息与高成长的哑铃策略进行配置】

港股资产上,美元、汇率对于港股流动性的压制边际上已经逐步减弱,目前影响港股的主要因素已经转变为国内经济基本面。

中期来看,在美联储货币政策转向带动美元、美债走低的大背景下,压制港股的流动性压力有所缓解,南向资金持续流入也对港股流动性产生支撑。港股各大指数估值均处于较低位置,AH溢价位于高位,投资性价比较高。

我们仍然建议投资者关注高股息与高成长的哑铃策略。以港股通央企红利为基本配置,随着稳增长政策逐步落地,逐步增加前期回调较多,受利率影响较大,弹性较大的恒生科技、恒生互联网等成长方向。

风险提示:本报告所载信息或所表达的意见仅为提供参考之目的,并不构成对买入或卖出此报告中所提及的任何证券的建议。本报告并非基金宣传推介资料,亦不构成任何法律文件。本报告非为对相关证券或市场的完整表述或概括,有关数据仅供参考,本公司不对其中的任何错漏和疏忽承担法律责任。投资者购买本公司旗下的产品时,应认真阅读相关法律文件。基金有风险,投资需谨慎。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。