由于房地产业务发展不佳,最近几年来鲜有新项目的荣丰控股开始谋划跨界医疗的突破口。

可是,在2021年的合并业绩中,收购目标安徽余伟医疗器械科技有限公司仅完成了其承诺的一小部分在此背景下,一场围绕医疗标的金融科技秀也拉开帷幕

日前,荣丰控股发布公告称,已与控股子公司余伟医疗签署《股权转让协议》,拟收购湖南余伟药业有限公司100%股权,交易对价为7.87亿元。

在此次收购中,满月后不久的湖南,将由原来的控股孙公司升级为控股子公司一旦交易完成,这场资本大戏最关键的一幕也将尘埃落定

最近几天,全国商报记者调查发现,本次交易将使尚处于业绩承诺期的余伟医疗成为空壳,但同时也将使借壳方之一的宁永超以非常规方式获得资金,履行业绩承诺。

如果把时间线拉长,在荣丰大股东达投资有限公司和自然人宁永超同时参与的资产运作中,湖南显然不能算是主角耐人寻味的是,作为荣丰控股与余伟医疗之间的中介,盛世达正在筹划转让上市公司控股权

就湖南余伟股权转让及上市公司控制权转让事宜,9月22日《全国商报》记者根据融丰控股的要求,向对方发送了采访提纲当日下午,公司董秘谢高回复邮件称:由于我公司目前处于控制权变更的敏感时期,不方便接受采访

升级:太阳公司刚成立满月就被打包收购。

尽管只是荣丰控股的孙子,但湖南余伟的角色至关重要。

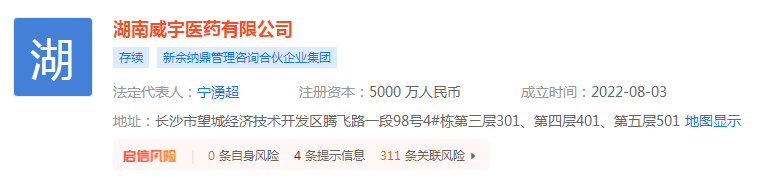

日前,荣丰控股发布公告称,控股子公司余伟医疗根据业务发展需要,投资设立全资子公司湖南余伟,注册资本5000万元工商资料显示,湖南余伟成立于2022年8月3日,法定代表人为宁永超

值得注意的是,荣丰控股原来的主营业务是房地产开发2021年第四季度,公司通过重大资产重组收购余伟医疗,实现对余伟医疗的控股公司主营业务也变更为房地产开发,医疗器械经销和技术服务

日前,荣丰控股召开公司第十届董事会第十六次会议,审议通过了《关于购买孙公司股权的议案》同日,上市公司与控股子公司余伟医疗签署《股权转让协议》,转让其持有的湖南余伟100%股权

这时,离湖南余伟的满月还没多久一个多月内,余伟医疗将湖南徐东高伟医疗器械科技有限公司,山东齐辉医疗器械科技有限公司,安徽王维医疗器械科技有限公司等12家公司100%股权整合至湖南余伟

其中,只有湖南余伟科创网络科技有限公司成立晚于母公司湖南余伟。

9月19日上午,一位研究过融丰控股收购湖南余伟的财务人士向《国家商报》记者表示,成立仅一个多月的湖南余伟,本质上应该是一家打包的平台公司。

在此次收购中,虽然是医疗的全资子公司,但由于荣丰控股仅持有医疗30%以上的股权,上市公司将不得不拿出真金白银收购湖南孙公司。

但上述12家公司股权的注入,使得湖南余伟的价值大幅提升,其出资额仅为5000万元。

根据中国联合资产评估集团有限公司的评估报告,截至2022年3月31日,湖南余伟母公司股东权益评估值为78,736万元基于上述评估值,经双方协商,湖南余伟100%股权的交易对价为人民币7.87亿元

值得注意的是,在披露设立湖南余伟的公告两天后,荣丰控股发布补充公告:余伟医疗以自有资金投资设立全资子公司,短期内不会对公司财务状况和生产经营产生重大影响,不存在损害公司及全体股东利益的情形。

可是,伴随着湖南余伟的升级,荣丰控股的这一类似承诺似乎被打破。

分钱:上市公司财力有限,一半以上的转让款都要落到别人手里。

在9月15日的公告中,关于湖南余伟的股权交割,甲方荣丰控股与乙方余伟医疗约定具体付款安排及进度届时双方协商,但仅凭荣丰控股的财力,短时间内支付7.87亿元购买湖南余伟存在相当大的压力。

财务数据显示,截至2022年6月底,荣丰控股合并资产负债表显示,货币资金为1.97亿元,占总资产的5.47%同时,公司目前应收账款为8.49亿元,占总资产的23.55%

一位财务人士告诉国家商报记者,不到2亿元的现金是合并报表数据,这还包括余伟医疗账上的现金如果排除其账户里的钱,作为母公司的上市公司,账户里可能没有那么多钱

事实上,荣丰控股2022年半年度财报显示,截至今年6月底,荣丰控股母公司账户中的货币资金仅为155.68万元换句话说,仅靠荣丰控股自身的财力很难支付收购湖南余伟的费用

根据荣丰控股的计划,公司将于9月30日召开临时股东大会,审议关于购买孙公司股权的议案如果相关法案通过,此次收购也将扫清最大障碍

荣丰控股在购买孙公司股权的公告中提到,本协议生效之日起五个工作日内,乙方应向目标公司所在地工商行政管理部门提交办理向甲方转让目标股权工商变更登记手续的申请,并完成工商变更登记手续。

一旦收购完成,在荣丰控股的架构中,湖南余伟将成为荣丰控股的全资子公司,地位将直接超越余伟医疗。

从股权关系来看,余伟医疗只是荣丰控股的参股公司,但一年前,正是通过收购余伟医疗的股权,荣丰控股才得以切入医疗轨道。

日前,荣丰控股召开年度第二次临时股东大会,审议通过重大资产重组暨关联交易预案,同意公司以现金方式购买达持有的医疗30.15%的股权,并以现金方式对目标公司增资6,000万元。

去年10月,余伟医疗股权变更及增资完成后,荣丰控股与余伟医疗股东长沙文超管理企业,新余丁娜管理咨询合伙企业签署了《表决权委托协议》,并正式生效因此,荣丰控股直接持有余伟医疗33.74%的股权,并行使与余伟医疗76.65%的股权相对应的表决权

在此次收购中,虽然荣丰控股实现了对余伟医疗的控制,但余伟医疗的大部分股权仍由余伟医疗的法定代表人宁永超控制。

据七宝资讯显示,余伟医疗股东中,除荣丰控股外,长沙文超持股28.61%,新余丁娜持股14.30%,自然人廖萧也持股12.62%。

也就是说,在余伟医疗的相关权利中,虽然荣丰控股拥有超过70%的投票权,但宁永超可以控制55.53%的股份。

收购湖南余伟,湖南余伟100%股权的交易对价为7.87亿元以此计算,交易完成后,宁永超可控制的股东对应股权价值为4.37亿元

对于是否考虑过相关资金可能带来的影响,国商报记者向荣丰控股询问,公司以正处于控制权变更的敏感期,暂时不方便接受采访为由,未给予实质性回复。

但从权益角度来看,一旦湖南余伟的股权交易完成,能拿到最多转让款的宁永超无疑成为大赢家,也能解燃眉之急。

下:父债子还完成业绩对赌。

日前,深交所向宁永超发出监管函,原因是宁永超未能向荣丰控股支付业绩补偿1932.57万元这笔业绩补偿来自一年前荣丰控股对余伟医疗的收购

在一年前的这次收购中,宁永超和达作为医疗的股东做出了承诺余伟医疗2021年至2023年经审计的扣除非经常性损益前后归属于母公司所有者的净利润分别不低于1.17亿元,1.02亿元,1.23亿元,孰低者

但在合并至荣丰控股的第一年,余伟医疗2021年实现净利润1745.08万元,扣除非经常性损益后的净利润为692.76万元,未能完成2021年的承诺业绩。

根据协议,宁永超和盛世达需分别向荣丰控股补偿现金1932.57万元和1.02亿元荣丰控股6月13日午间披露,达已向公司支付全部业绩报酬

就在前一天,宁永超向荣丰控股出具了业绩补偿承诺函,称资产变现需要一定时间,难以在规定期限内向公司支付业绩承诺补偿并承诺将继续积极筹措资金,尽快支付业绩补偿,并将配偶廖持有的医疗12.62%的股权全部质押给公司作为担保

不过,伴随着荣丰控股股权收购湖南余伟的推进,宁永超的资产变现问题可能会得到解决。

在前述财务人士看来,荣丰控股持有余伟医疗76%以上的投票权,但实际产权只有30%多一点,这也意味着在上市公司收购湖南余伟的交易中,7.87亿元转让款的50%以上会被变相送给别人。

这个另一个人就是宁崇朝的身边不过,对于宁永超是否在帮助履行业绩承诺,荣丰控股9月15日对国家商报记者表示:我们收购了控股子公司的一家子公司,相当于收购了自己的分公司是合并层面,不影响业绩承诺

不过,在一位不愿具名的资本市场人士看来,荣丰控股收购湖南余伟让余伟医疗可以分配股东利益,这样就可以把钱分给宁永超可以控制的股东,宁永超收购余伟医疗时的业绩承诺也可以解决。

值得注意的是,一旦完成对湖南余伟的收购,宁永超将有足够的资金偿还其尚未支付的余伟医疗2021年业绩补偿款近2000万元,足以让余伟医疗履行2022年1.02亿元的业绩承诺。

从主营业务来看,余伟医疗是一家专业的医疗器械分销和技术服务商,主要从事脊柱,创伤,关节等医用骨科植入耗材的销售和分销财务数据显示,余伟医疗2022年上半年实现营业收入2.76亿元,净利润3083.03万元

据羊城晚报9月20日报道,作为骨科手术临床使用量大,采购金额高的耗材之一,骨科创伤耗材也已进入带量采购,将于10月1日日落时分送达广东,平均降价83.48%。

9月21日下午,一家全国500强民营企业的人士向国家商报记者表示,伴随着骨科植入耗材的逐步采购,相关企业利润下滑是必然的。

不过,对于余伟医疗而言,荣丰控股收购湖南余伟可能是其2022年履行业绩承诺的关键融丰控股披露的数据显示,截至今年3月31日,湖南余伟净资产为3.63亿元,与其100%股权价格7.87亿元相比,资产增值率超过100%

上述资本市场人士表示,以此计算,湖南余伟的转让增加了不少,相当于余伟医疗通过出售账面资产实现了一次性收入价值的增加可以增加余伟医疗的净利润,其今年对上市公司的业绩承诺将得以实现

余波:之前的收购标的将落空,业绩承诺另谋出路。

如果湖南余伟顺利交由上市公司,余伟医疗2021年,2022年将可以兑现业绩承诺,但将面临被掏空的命运。

容峰2021年6月30日公布的《余伟医疗重组报告书》显示,余伟医疗拥有19家全资子公司,1家控股子公司和5家由全资子公司间接控制的公司。

一年多后,这些资产大部分被转移到湖南余伟根据9月15日荣丰披露的公告,湖南余伟的12家子公司中,除2022年1月成立的湖南荣丰医博科技有限公司外,其余11家均来自余伟医疗

余伟医疗资产评估报告显示,截至2020年12月31日,合并口径下的余伟医疗账面资产总额为12.94亿元,负债总额为4.66亿元,净资产为8.28亿元。

作为余伟医疗的子公司,截至今年3月底,湖南余伟总资产8.52亿元,总负债4.89亿元,净资产3.63亿元考虑到余伟医疗并入荣丰控股后并未进行太大调整,湖南余伟在余伟医疗的地位显然举足轻重

我去年刚买的一家公司,今年已经空了据一位资本市场人士透露,余伟医疗大约有20家子公司这一次,荣丰控股接管了12家子公司上市公司将这些公司纳入旗下后,余伟医疗几乎成了一个空壳

对于余伟医疗来说,空壳显然不是一件好事根据医疗股东宁永超,达的承诺,医疗的业绩承诺期为2023年

前述财务人士对国家商报记者表示,核心资产已全部出售给上市公司2023年,余伟医疗将用什么来兑现业绩承诺

值得注意的是,在湖南余伟的转让中,宁永超及其配偶将获得400多万元在解决余伟医疗2021年赔偿近2000万元,2022年业绩大概率完成的前提下,剩余款项完全可以覆盖余伟医疗2023年的业绩承诺

就在宁永超的担忧解除的时候,另一个业绩承诺方,同为荣丰控股大股东的大也退出了。

日前,在2021年财报公布前,盛世达与湖北新动能基金管理有限公司签订《股份转让框架协议》,约定湖北新动能拟收购盛世达持有的荣丰控股4390.57万股股份,约占公司已发行股份的29.9%,对应上市公司整体估值的最终交易价格不超过22亿元。

日前,融丰控股披露的事项进展显示,目前,本次交易涉及的尽职调查,审计,评估等工作正在由湖北新动能聘请的中介机构积极有序开展。

值得一提的是,荣丰控股持有的医疗股权是向大购买的。

日前,榕丰控股与宁永超,长沙文超,达,新余签订了《关于股权收购芜湖医疗器械科技有限公司的意向协议》。

就在签署上述协议的前一天,达,新宇与光电签署了股权转让协议当时,陷入财务危机的徐东光电急于剥离与光电显示主业无关的资产根据该协议,余伟医疗45.23%的股权转让给交易对方

至于为何不直接与徐东光电签订协议,荣丰控股对国家商报记者表示,这个交易是大股东先谈的,后来交易所也问询过几次。

可是,在医疗主体股权并入荣丰控股一年多后,余伟医疗仅取得了首年业绩的零头,这显然让荣丰控股跨界难以成功。

对于盛世达计划出售荣丰控股控股权的原因,国商报记者试图联系盛世达,截至发稿,未有回复日前,荣丰控股也以正处于控制权变动的敏感期,暂时不方便接受采访,国资也有要求为由,未做出实质性回复

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。