2月恰逢春节假期,加之自然日仅28天,券商投行业务来到了淡季。

东方财富Choice金融终端数据显示,2月有8家券商完成了IPO承销业务,合计募集资金125.01亿元,有17家券商在增发方面有所斩获,合计募集资金212.26亿元另有1家券商完成了配股承销,助力募集资金6.77亿元

IPO承销:中信证券保荐本月明星大族数控 但成虎年首只破发股

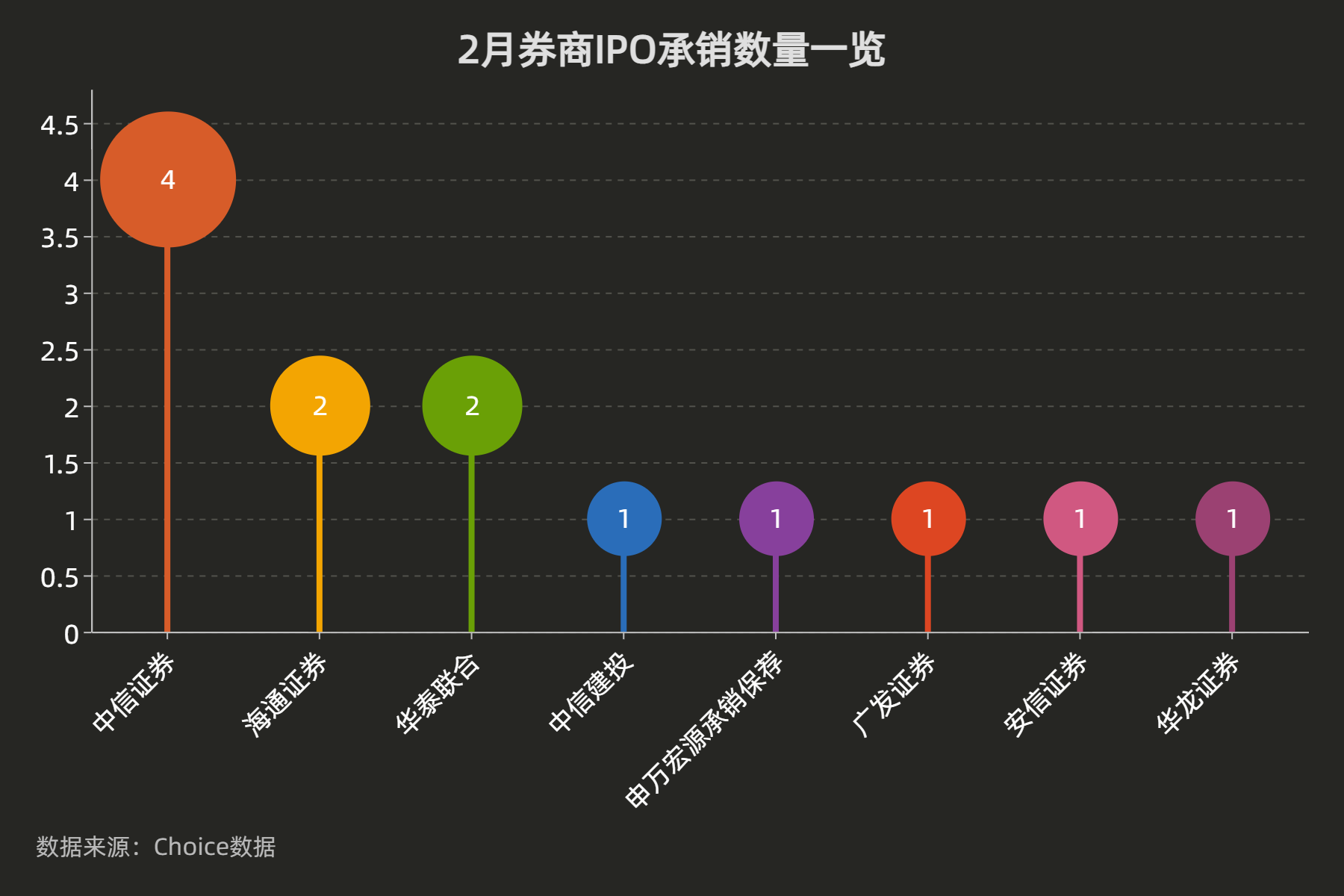

东方财富Choice金融终端数据显示,2月的IPO主承销蛋糕由8家券商瓜分,分别是中信证券,海通证券,华泰联合,中信建投,申万宏源证券承销保荐,广发证券,安信证券,华龙证券。乔媛燃气为什么不用自有资金补充营运资金?乔媛燃气不缺钱吗?在市场上集资的行为让人觉得有些多余。

中信证券完成了4家IPO承销,其中1家为联席主承销海通证券,华泰联合均独立完成了2家IPO主承销

中信证券无疑是2月的大赢家2月中信证券共帮助比依股份,金徽股份,大族数控,宏英智能四家完成了IPO

大族数控为2月IPO中的明星公司,是激光茅大族激光控股子公司,分拆上市前,大族数控作为大族激光下属PCB独立业务板块,主营为PCB专用设备的研发,生产和销售,产品主要覆盖钻孔,曝光,成型,检测等PCB关键工序,是全球PCB专用设备企业中产品线最全的企业之一。。

2020年11月,大族激光发布公告,拟分拆子公司大族数控至深交所创业板上市日前,大族数控成功实现上市,募集资金32.15亿元,是当月最大规模的IPO

但是,大族数控发行价高达每股76.56元,在今年上市的新股中高居第五位,在今年发行的创业板新股中则位列第二位,仅次于三元生物其发行市盈率市盈率达到108.4倍,高于行业最近一个月平均动态市盈率34.26倍和可比上市公司PE均值89.84倍

因此,大族数控发行虽赚足眼球,却有部分投资者选择弃购,最终被弃购股数为49.04万股,弃购金额为3754.63万元,弃购率达1.17%,在今年上市新股中排名第六最终,中信证券对大族数控进行了余额包销

日前,大族数控上市当日以发行价76.56元平开,随后直线跳水,最终收跌13.58%,报66.16元按照收盘价计算,中一签亏损5200元,成为虎年第一只上市首日破发新股中信证券所包销的部分也出现了约500万元浮亏

不过,在承销费用方面,中信证券获得了1.15亿元收入,远高于余额包销的浮亏。乔媛燃气本次募集资金10.48亿元,其中3亿元用于补充流动资金,6000万元用于整合智能管理平台。

IPO获得的总承销收入方面,2月8家券商一共在IPO领域瓜分收入6.95亿元其中中信证券以合计2.6亿元排名第一,申万宏源以1.32亿元排名第二中信证券和申万宏源也是唯二两家首发承销收入超过1亿元的券商

再融资:连续两月外资投行有所斩获

增发方面的竞争更加激烈,2月一共有17家券商在增发领域有所建树,帮助上市公司筹集资金212.26亿元其中,再融资领域,券商之间的合作明显比IPO更多但再融资为券商带来的收入则相较IPO少得多根据上市公司公告的发行费用,17家券商合计分得了1.83亿元承销或财务顾问收入

东方财富Choice金融终端统计数据显示,中信证券共出现在3家上市公司的增发中,其中有3家为独立主承销,1家联席承销中泰证券也出现在4家上市公司的增发中,其中有2家独立主承销,2家联席承销

而外资券商在2月也再次出现在了增发领域高盛高华与华泰联合证券一起为上交所公司老百姓的增发进行了服务,协助老百姓募集资金17.40亿元此前1月,瑞银证券与国泰君安为沪市上市公司浙江鼎力服务了增发工作,共计募集资金14.99亿元汇丰前海与长城证券一道为创业板公司开立医疗完成了增发,共计募集资金7.74亿元

值得一提的是,2月还有一家公司完成了配股深交所主板公司中科三环成功以每10股配1.413122 股的比例进行了发行,最终有效认购数量为1.505亿股,认购比例为94.2%,认购金额为人民币6.77亿元中科三环配股取得了成功

本次中科三环的保荐机构及主承销商为国金证券但中科三环目前未公告发行费用,因此未知国金证券能从中获取多少收入

。声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。