11月22日晚间,宝钢股份发布公告,该上市公司董事会通过审议同意一项重要议案,即宝钢股份将旗下控股子公司宝武碳业科技股份有限公司分拆至深交所创业板上市此次分拆完成后,宝钢股份股权结构不会发生变化,且仍将维持对宝武碳业的控股权,而后者募集资金将初步考虑用于新型炭材料项目,苯酐项目及补充流动资金等方向

打造碳基新材料上市平台

公告指出,此次发行前宝武碳业股本为7.5亿股,此次发行股数占宝武碳业发行后总股本的比例不超过25%,即发行股份数不超过2.5亿股此外,宝武碳业股东大会授权董事会根据有关监管机构的要求,证券市场的实际情况和募集资金项目资金需求量,再与主承销商协商确定最终发行数量

目前,宝武碳业已成为全球最大煤焦油加工企业,已具备全国性布局以及明显的产能规模优势宝钢股份指出,宝武碳业将持续聚焦碳基新材料领域,延伸新材料产业链,着重发展针状焦,负极材料,石墨电极,碳纤维,环保树脂材料等产品,实现全产业链发展,形成全系炭材料产品布局

作为控股股东,宝钢股份是全球领先的现代化钢铁联合企业,是全球碳钢品种最为齐全的钢铁企业之一,同时从事与钢铁主业相关的加工配送等业务,拥有上海宝山,武汉青山,湛江东山,南京梅山等主要制造基地而宝武碳业则主要从事焦油精制产品,苯类精制产品与碳基新材料的研发,生产和销售,以及焦炉煤气净化服务,二者行业区分明显

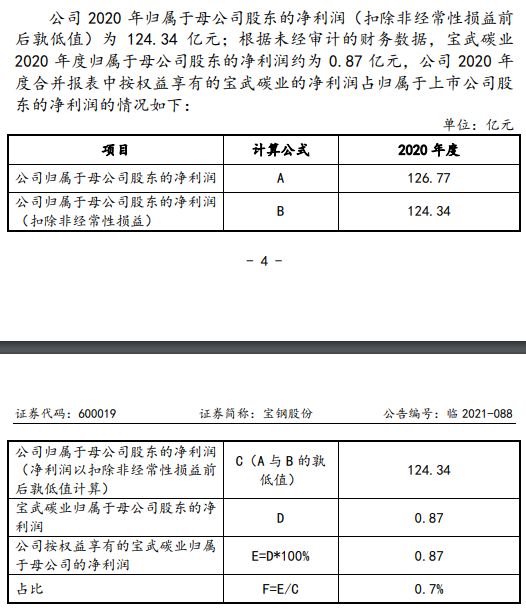

2020年,宝钢股份归母净利润为124.34亿元,根据未经审计的财务数据,宝武碳业当年度归母净利润约为0.87亿元,2020年度合并报表中按权益享有的宝武碳业的净利润占归属于上市公司股东的净利润的占比仅0.7%,远未超过50%。

宝钢股份公告表示,在关联交易方面,除向宝钢股份采购焦油粗苯及提供焦炉煤气净化服务外,宝武碳业的其他关联采购金额较小宝武碳业销售主要面向外部市场,外销占比超过90%,二者业务相对独立

宝钢股份认为,此次分拆完成后,将宝武碳业打造成为公司下属独立的碳基新材料业务上市平台对于宝武碳业而言,则可以利用新的上市平台进行产业并购或引入战略投资者,加大对主营业务的进一步投入与开发,增强盈利能力,市场竞争力与综合优势

近三年盈利情况存在波动

目前,宝武碳业是中国宝武新材料板块中的核心企业,拥有现阶段全球最大的焦油深加工能力,以及广泛的碳基材料研发与生产技术。本次分拆完成之后,公司持有宝武碳业股份比例仍将超过50%,仍处于控股地位。

截至此次预案出具日,中国宝武直接持有宝钢股份48.56%的股份,同时通过全资子公司武钢集团持有宝钢股份13.39%的股份,通过控股子公司华宝信托有限责任公司持有宝钢股份0.34%的股份,为该上市公司控股股东。。

进一步来看,宝钢股份直接持有宝武碳业71.78%的股份,是宝武碳业的控股股东,中国宝武持有马钢集团51%的股权,系马钢集团控股股东,中国宝武可以通过马钢集团控制宝武碳业8.22%的表决权综上,中国宝武可以通过宝钢股份及马钢集团控制宝武碳业合计80%的表决权,系宝武碳业的间接控股股东,国务院国资委系宝武碳业的实际控制人

就具体产品而言,宝武碳业的主要产品为,焦油精制产品,苯类精制产品,碳基新材料,其产品被广泛应用于新能源,航空航天,汽车,冶金,建筑,医药,农药,塑料及染料等领域。募集资金将初步考虑用于新型炭材料项目,苯酐项目及补充流动资金等方向。

截至预案出具日,宝武碳业已具备218万吨焦油加工能力,25万吨苯加氢加工能力,15万吨针状焦,49万吨改质沥青生产能力以及7500吨碳纤维生产能力,有碳基新材料产能包括2.3万吨负极材料,10万吨石墨电极以及7500吨碳纤维。根据宝钢股份拆分预案,本次发行前公司直接持有宝武碳业778%股份,为宝武碳业控股股东。

从经营层面来看,宝武碳业整体业绩情况受上游原材料价格和下游市场需求影响较大,2019年,2020年及2021年1~6月期间,宝武碳业的盈利情况存在一定波动。

根据未经审计的财务数据,2019年和2020年,宝武碳业分别实现净利润约3.39亿元和0.88亿元,2021年,伴随着新冠疫情得到有效控制,我国整体经济逐步复苏带动化工品市场需求回升,宝武碳业在2021年上半年实现净利润约5.23亿元,盈利能力出现明显回升未来,伴随着化工品市场的变化,不排除宝武碳业业绩发生波动的可能性

根据宝武碳业的实际情况,此次发行的募集资金扣除发行费用后,初步考虑用于新型炭材料项目,苯酐项目及补充流动资金等方向,可根据市场条件,政策调整及监管机构的意见,对募投项目进行具体调整。

。声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。